好像不久前才在討論去年金控公司的年度EPS,一晃眼第一季的業績就已經出來了!而且截至目前為止,15家金控公司當中,有7家已經公佈配息,以下我們來看看各家金控的業績與配息是否有符合大家心中的期待?

一、 2022年二月份自結累計EPS與增減幅度

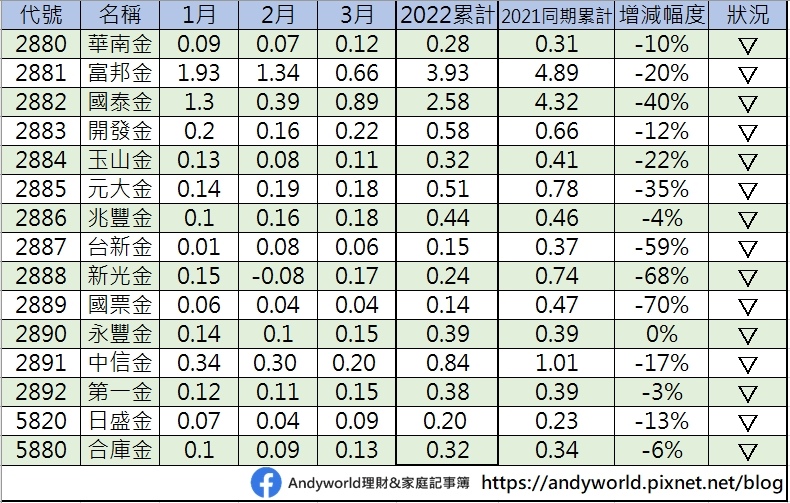

三月份讓所有的金控慘況現形,除了永豐金持平之外,其他的累計EPS均較去年同期下降。但在這情況下,公股行庫的表現算還不錯,尤其兆豐金、第一金與合庫金的下跌幅度少於兩位數,是整個圖表中的小亮點。然而放眼望去,其他公司都是降幅超過兩位數,最慘烈的是國票金,降幅達70%。前兩個月表現不錯的開發金也走入負成長的行列。

長期霸佔EPS第一、二名的資優生依然沒變,還是由富邦金(3.93元)與國泰金(2.58元)拿下,第三名是中信金(0.84元),第四名是開發金(0.58元)及第五名的元大金(0.51元)。很受網友喜愛的玉山金則是落在第九名。

二、殖利率狀況

在配息方面用4/11日的圖表當資料說明。目前有7家已經公佈,這當中就屬元大金的5.61%現金殖利率最高!但可能因為元大金的屬性以證券類偏多,而今年各方預測壽險和證券類不會太好的情況下,網友的討論度似乎沒特別熱絡。

另外,國票金若加計股票股息的話,殖利率有達7%,但是上述有提到,國票金目前的累計EPS相較去年衰退70%,若想賺股息的投資朋友,要注意一下未來的業績發展方向。

開發金的部份,不時有網友說我預估1.52元有點太高,其實我只是運用「三年平均盈餘分配率」所套出來的數據,雖然未必接近實際,但超過1元應該是大家的共識,如此一算,20元以下都有5%的殖利率,買不買帳就看個人了。

三、本益比與本淨比

上個月本益比超過20的有玉山金和兆豐金兩家,這個月這兩家的本益比不但繼續上升,合庫金也加入行列,在後面預備的有華南金和第一金。

本淨比中超過2的僅有玉山金一家,而玉山金也是兩個數據都過高的公司。

四、結論

金融股從今年到現在的股價都不斷飆升,網路上也有聲音傳出來,認為可以賣掉賺價差,或者股價過高不適合再買了,總歸這兩個話題的原因就是「股價高」,而我想從以下兩面向來看股價的議題。

👉 2021年15家金控共賺了5800多億元,創下歷史新高,但是根據新聞指出,2022年第一季的15家金控才賺了1473億元,相當於年減23.2%,若後續要賺贏去年,勢必要很拼。這樣的情況也反應在第一季的累計EPS上面,第一段的圖表說明一切。基本面沒有去年好,股價卻比去年強勁,大家怎麼看待呢?

👉 其實升息的消息從去年或前年就開始傳出風聲,銀行為主的金控就一直被許多人點名,股價會被消息面喊上來,但業績未必有相對應的表現。2022年升息政策正式啟動,美國聯準會升息之後,台灣央行也隨即升息一碼,而且未來不排除繼續升息,希望受惠的銀行型金控能夠在業績上發酵,讓過去就一直漲的股價能夠名符其實。

根據上述兩點,升息的「預期心理」帶動股價上漲,但是基期過高阻礙了業績的成長性,未來應繼續觀察升息是否能夠讓股價的上漲有合理的解釋。那麼回到問題,股價高嗎?如果從殖利率的角度來看,目前許多金控的股價的確是低於5%,但每個人對殖利率的滿足點不一樣,看哪個數據是你可以接受的。此外,還有本益比與本淨比可以參考,通常除了本益比超過15,本淨比超過2這樣的大眾標準之外,我會再看過去公司自己的數據大概落在哪個地方來當作第二判斷點,這方面可以從goodinfo網站找到。

最後,金融股該繼續買?還是手中的金融股該賣嗎?

該賣嗎?先問問賣掉後賺到的價差你會拿去買3C、買包包還是打算轉進哪個被低估的股票?

還要再買嗎?如果是以領股息為策略的長期投資人,重要的是你手上有多少股數,累積股數才是你要關注的事情。如果覺得目前股價太貴買不下手,可以使用定期定額或趁台股大跌特賣會的時候再買一些。如果你想要在短期內賺取價差的投資人,台股有上千檔,你為什麼要選金融呢?XDDD

想獲取更多資訊,可以追蹤AndyWorld的粉絲專頁:https://www.facebook.com/andyloveworld/

延伸閱讀:

金融股殖利率監控表

ESG有哪些相關投資機會?

簡單存股App,一點都不簡單

當個投資場上的總教練

金融股的3項安心指標:資本適足率、逾期放款比率、備抵呆帳覆蓋率

跟孩子一起過個有財商的新年

2022金融股領息筆記預測篇

從財政部預算書推測金融股股息

存股要看殖利率,更要看盈餘分配率!

分享閱讀:《10歲開始學理財》

存股族的好夥伴:高股息存股App

留言列表

留言列表